| Chia sẻ bài viết: |

Những ngày này, Công ty TNHH Vinahe bắt đầu cho công nhân sản xuất hàng tết, nhưng cũng chỉ vừa làm, vừa nghe ngóng thị trường chứ không sản xuất ồ ạt.

Sau gần 5 tháng tìm kiếm và ươm mầm các ý tưởng mang tính đột phá, “Chuyến bay Khởi nghiệp” đã chính thức khép lại...

Ngày 15/12/2025, Cảng HKQT Long Thành (Đồng Nai) chính thức đón chuyến bay thương mại đầu tiên do Vietnam Airlines khai thác.

Lần đầu tiên sau 65 năm hình thành và phát triển, du lịch Việt Nam đón 20 triệu lượt khách quốc tế trong một năm

Ngày 15/12, Liên minh Kinh tế tầm thấp Việt Nam (LAEP) đã ký kết thỏa thuận hợp tác chiến lược với Hiệp hội UAV Nhật Bản (JUIDA)...

Amway Việt Nam vừa chính thức đưa vào hoạt động Khu phức hợp Kinh doanh và Trải nghiệm - Đồng Nai Center tại 265 Trương Định, phường Tam Hiệp, tỉnh Đồng Nai.

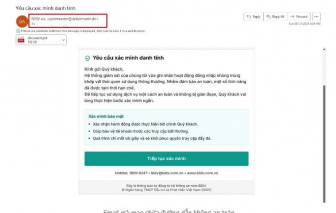

Các ngân hàng BIDV, Agribank, Vietcombank... cảnh báo về hình thức lừa đảo qua email mạo danh ngân hàng với tiêu đề “xác minh danh tính” hoặc “xác minh giao dịch”.

Trong phân khúc SUV cỡ B, VinFast VF 6 được xem là lựa chọn đáng mua cho các gia đình Việt ...

Giá vàng miếng SJC trong ngày 15/12 liên tục tăng mạnh , đến đầu giờ chiều, giá kim loại quý này lên 157,2 triệu đồng/lượng, mức cao nhất từ trước đến nay.

Số khách tăng nhưng doanh thu của nhiều doanh nghiệp du lịch lại không tăng do một lượng lớn khách quốc tế đến Việt Nam theo cách tự túc.

Tính đến ngày 11/12/2025, hệ thống ngân hàng ghi nhận gần 592.000 tài khoản thanh toán và ví điện tử có dấu hiệu gian lận, lừa đảo hoặc vi phạm pháp luật.

Giá heo hơi tại TPHCM tăng lên mức 61.000 - 62.000 đồng/kg, kéo theo giá thịt bán lẻ tại chợ truyền thống và hệ thống bán lẻ điều chỉnh tăng nhẹ.

Vietjet được vinh danh giải Vàng tại giải thưởng Phát triển bền vững Giao thông vận tải chuẩn ESG (ESG Transport Sustainability Award) năm 2025 tại Đài Loan (Trung Quốc)...

"Ngày của Phở 2025" thu hút đông đảo thực khách trong và ngoài nước, tôn vinh phở ba miền, lan tỏa văn hóa ẩm thực Việt và tinh thần sẻ chia.

Sáng ngày 13/12, giá vàng miếng trong nước tăng mạnh và lên mức cao nhất từ trước đến nay.

Nhờ sự kiên trì, tỉ mỉ, những phụ nữ làm nghề móc tóc giả ở miền núi Hà Tĩnh có thu nhập ổn định hàng tháng.

Việt Nam nổi bật với một doanh nghiệp đang tiên phong định hình nền kinh tế mới - kinh tế không gian cận biên, từ học thuyết đến sản phẩm cụ thể.

Sau Đại hội bất thường sáng ngày 12/12, Hội Nữ Doanh nhân TPHCM và Hội Nữ Doanh nhân tỉnh Bình Dương trước đây hợp nhất.